Hvert år gjennomføres bankundersøkelsen for FINN i samarbeid med Norstat og Schibsted Insights og Effects. I denne artikkelen får du en oppsummering av det vi mener er det aller viktigste i forbindelse med bankkunder og annonsering.

Dette og mye mer vil du som annonsør få innsikt og svar på på i bankundersøkelsen for 2021:

- Hva nordmenn tenker om fremtiden i forbindelse med pandemien og økonomi og forventet forbruk

- Personlig økonomi i hverdagen

- Produkter og tjenester vi bruker/har og hvor viktig tillit er

- Lojalitet og kundeforhold til bankene

- Sparing og investering

Norstat var ansvarlig for datainnsamling og undersøkelsen var i felt i april 2021. Datagrunnlaget for undersøkelsen er basert på svarene fra 2201 respondenter, hvilket er det største utvalget hittil for bankundersøkelsen.

1. Nordmenn er optimistiske til når vi kommer til å vende tilbake til normalen

Vi kan fremdeles si at vi er optimistiske til når vi vender tilbake til “normalen”, men denne andelen er synkende sammenlignet med i fjor. Vi er fremdeles generelt lite bekymret for fremtiden i forbindelse med forbruk og personlig økonomi, men det virker som vi også er innstilt på at det vil ta tid før samfunnet vil være tilbake til normalen.

2. Vi ønsker samtaler med banken vår

Over halvparten av oss kunne tenkt seg en uforpliktende samtale med en rådgiver om vårt kundeforhold og privatøkonomiske planer. De som ønsker dette fysisk er synkende og de som ønsker det over telefon eller video er økende. Det er også tydelig at nordmenn har blitt mer positive til digitale løsninger, og at brukervennlige nettbanker der kundene kan fikse mye selv er avgjørende.

3. Tilliten til bankansatte er fortsatt høyest

Når det kommer til rådgivning rundt sparing, investeringer og personlig økonomi så har vi høyest tillit til bankansatte. Denne tilliten har nok mye å si på hvorfor 8 av 10 av oss foretrekker en fysisk rådgiver fremfor en virtuell (bot). Til tross for at at fysiske rådgivere er viktig for oss, blant annet i forbindelse med bytte/vurdering av bank, så er det likevel ikke en tjeneste vi er villig til å betale noe særlig ekstra for.

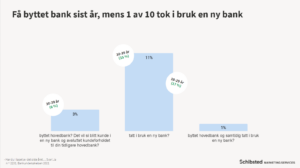

4. Få har byttet bank, men flere tar i bruk flere banker/tilleggsbank

Bytte av bank er lavt, men vi ser at spesielt de yngre (18-39 år) oppretter nye bankforhold. De som bytter bank mest finner vi i aldersgruppen 30-39 år. Dette henger nok mye sammen med at de er i en livsfase der de enten kjøper sin første bolig eller kjøper ny bolig pga. barn.

5. Driverne for å bytte bank er økonomiske

Lavere rente på boliglån, lavere gebyrer og høyere rente på sparing er de viktigste driverne for bytte av bank. Resultatene viser for øvrig også at 4 av 5 av oss også mener at det er veldig enkelt å bytte bank og at over halvparten av oss benytter bankenes nettsider for å orientere seg om priser, betingelser og tilbydere av boliglån.

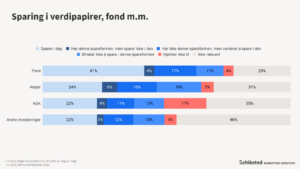

6. Sparing i aksjer og fond øker

Vi ser en vekst i andelen som investerer/sparer i fond og aksjer sammenlignet med i fjor. Sparing på sparekonto er redusert, men vi har samtidig også redusert forbruket vårt.